Năm 2018, chi phí thuế tăng thêm

Minh Tâm

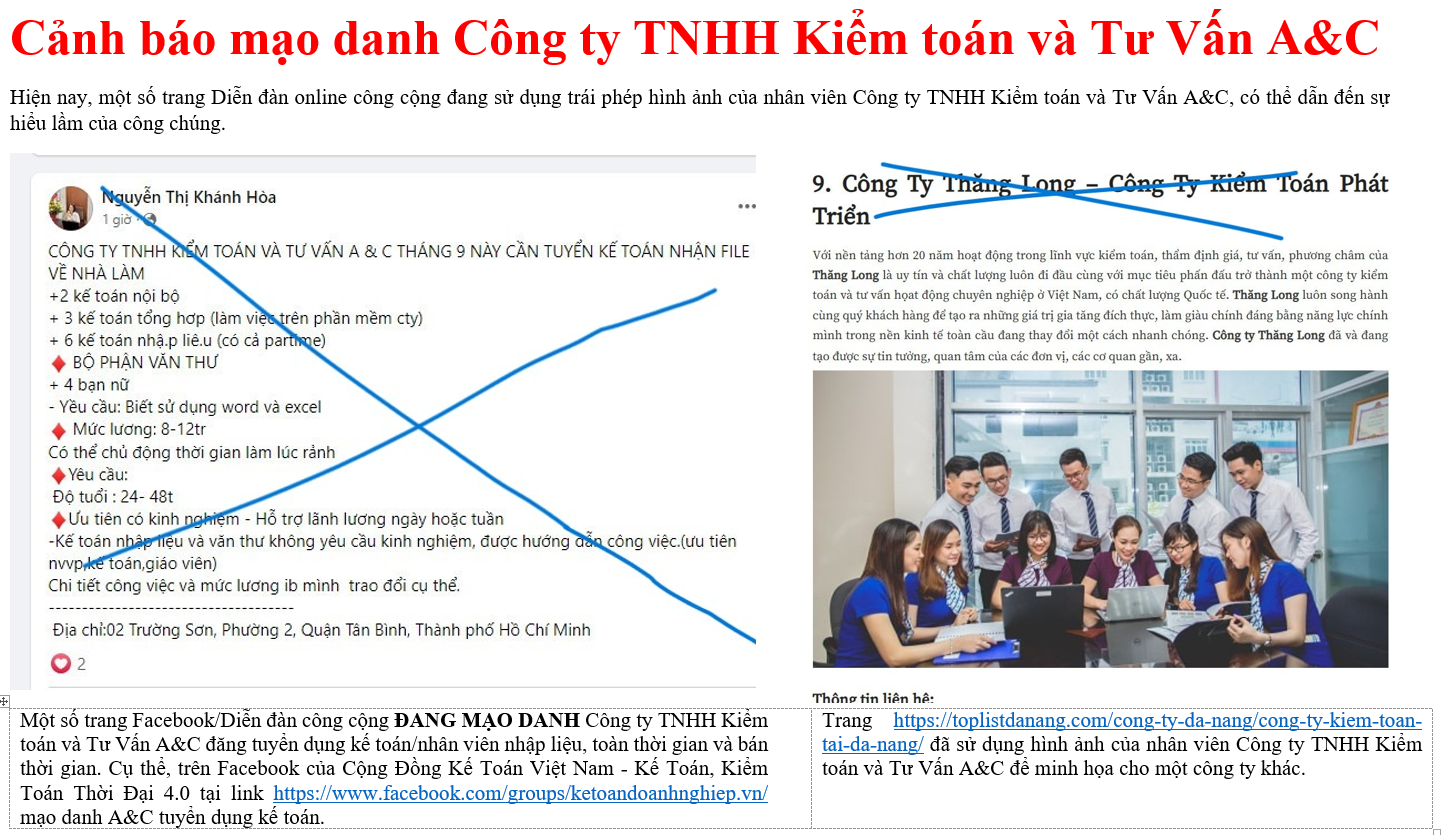

Nhiều khả năng chi phí thuế của doanh nghiệp trong kỳ quyết toán thuế năm 2017 sẽ tăng thêm do một phần lãi vay sẽ không được tính vào chi phí hợp lý, hợp lệ được trừ. Ảnh: MINH TÂM

(TBKTSG) - Bước sang năm nay 2018, chi phí thuế của nhiều doanh nghiệp sẽ tăng lên khi nhiều khoản chi phí để xác định thu nhập tính thuế thu nhập doanh nghiệp (TNDN) đã được điều chỉnh từ năm 2017 và bắt đầu phát huy tác dụng.

Chi phí thuế tăng

Trong năm 2017, Tổng cục Thuế (Bộ Tài chính) đã dự thảo nhiều đề xuất chính sách thuế. Những chính sách này được đánh giá là sẽ tác động lớn đến hoạt động sản xuất, kinh doanh của doanh nghiệp nếu được cấp có thẩm quyền thông qua. Chẳng hạn đề xuất bắt buộc nhiều đối tượng doanh nghiệp sử dụng hóa đơn điện tử từ đầu năm 2018; tăng thuế bảo vệ môi trường đối với xăng, dầu... Xa hơn, áp dụng từ đầu năm 2019, thì có đề xuất tăng thuế giá trị gia tăng từ 10% lên 12%; tăng thuế tiêu thụ đặc biệt với nhiều mặt hàng...

Đến thời điểm hiện tại, các doanh nghiệp có thể tạm gác những mối lo này sang một bên vì các đề xuất trên chưa được thông qua hoặc đang phải tính toán lại thời điểm áp dụng sau rất nhiều ý kiến phản biện từ chuyên gia, doanh nghiệp.

Tuy vậy, doanh nghiệp sẽ chịu ảnh hưởng của các chính sách liên quan đến thuế TNDN vốn đã điều chỉnh trong năm 2017 và nay bắt đầu phát huy tác dụng. Đó là quy định về lãi vay nằm trong Nghị định 20 về giao dịch liên kết được Chính phủ ban hành hồi tháng 2-2017 và có hiệu lực từ 1-5-2017. Theo đó, khoản 3, điều 8 của nghị định này nêu rằng, tổng chi phí lãi vay phát sinh trong kỳ của doanh nghiệp được trừ khi xác định thu nhập chịu thuế không vượt quá 20% tổng lợi nhuận thuần hoạt động sản xuất, kinh doanh cộng với lãi vay, chi phí khấu hao trong kỳ (một chỉ tiêu gần tương đương với EBITDA - thu nhập trước thuế, trả lãi và khấu hao). Điều đó có nghĩa, chi phí trả tiền lãi vay nếu vượt quá 20% của EBITDA sẽ không được khấu trừ thuế.

Trong năm 2017, lần thứ ba trong vòng bốn năm, Bộ Tài chính tiếp tục đề xuất phần chi trả lãi vay cho các khoản vay vốn vượt từ bốn đến mười hai lần vốn chủ sở hữu, tùy vào lĩnh vực hoạt động, sẽ không được tính vào chi phí hợp lý, hợp lệ để tính thuế TNDN

Chia sẻ với TBKTSG, một chuyên gia có hơn 20 năm kinh nghiệm tư vấn thuế cho biết, vấn đề nằm ở chỗ, dù Nghị định 20 kể trên chủ yếu điều chỉnh các giao dịch giữa các bên có quan hệ liên kết nhưng trong văn bản quy phạm pháp luật này cũng như quan điểm của cơ quan thuế thì quy định về khống chế lãi vay sẽ áp dụng cho tất cả các giao dịch, với các bên liên kết hay với bên thứ ba. Do vậy, quy định này sẽ ảnh hưởng ngay lập tức đến doanh nghiệp, áp dụng cho quyết toán thuế năm 2017 (mà hạn chót là ngày 31-3-2018).

“Trong năm 2017, do tình hình kinh doanh thuận lợi, chi phí vốn hợp lý khi lãi suất ngân hàng ổn định dưới 10%/năm, doanh nghiệp đã vay vốn nhiều hơn để mở rộng hoạt động sản xuất, kinh doanh. Tuy nhiên, rất ít doanh nghiệp thực sự lưu tâm đến quy định khống chế về lãi vay như trong Nghị định 20 khi lên kế hoạch vay vốn. Vì điều này, nhiều khả năng chi phí thuế của doanh nghiệp trong kỳ quyết toán thuế năm 2017 sẽ tăng thêm do một phần lãi vay sẽ không được tính vào chi phí hợp lý, hợp lệ được trừ. Đây sẽ là một khoản chi phí ngoài dự tính của doanh nghiệp”, vị này nói.

Cũng liên quan đến Nghị định 20, theo chuyên gia thuế kể trên, ở kỳ quyết toán thuế năm 2017 sẽ thực hiện trong quí 1-2018 này, doanh nghiệp còn có thể gặp nhiều thách thức trong việc tuân thủ quy định. Ví dụ, ngoài yêu cầu phải lập tờ khai giao dịch liên kết và hồ sơ giá giao dịch liên kết như quy định cũ thì doanh nghiệp cũng phải chuẩn bị thêm “hồ sơ thông tin tập đoàn toàn cầu” và “báo cáo lợi nhuận liên quốc gia”. Việc chuẩn bị những hồ sơ này nhiều khi phụ thuộc hoàn toàn vào công ty mẹ ở nước ngoài. Trong khi đó, công ty con ở Việt Nam chỉ có thời gian 90 ngày kể từ khi kết thúc năm tài chính để chuẩn bị và hoàn thành việc này.

Ngoài chi phí lãi vay, từ năm 2018, một quy định khác liên quan đến thuế TNDN cũng đã thay đổi. Theo điều 2 của Nghị định 146 vừa được Chính phủ ban hành cuối năm 2017 thì từ 1-2-2018, mức chi phí được trừ khi xác định thu nhập chịu thuế TNDN đối với khoản chi mua bảo hiểm nhân thọ cho người lao động sẽ bị khống chế ở mức 3 triệu đồng/người/tháng. Lâu nay, khoản chi này là không hạn chế. Quy định mới được bổ sung này sẽ tác động đến số thuế phải đóng của nhiều doanh nghiệp vốn lâu nay đã chi mua bảo hiểm nhân thọ cho người lao động với giá trị cao hơn con số trần mà cơ quan thuế vừa đưa ra.

Xu hướng khống chế lãi vay ngày càng rõ nét

Trong năm 2017, lần thứ ba trong vòng bốn năm, Bộ Tài chính tiếp tục đề xuất phần chi trả lãi vay cho các khoản vay vốn vượt từ bốn đến mười hai lần vốn chủ sở hữu, tùy vào lĩnh vực hoạt động, sẽ không được tính vào chi phí hợp lý, hợp lệ để tính thuế TNDN (gọi ngắn gọn là quy định về vốn mỏng). Cụ thể, các doanh nghiệp sản xuất khi có phần chi trả lãi vay của khoản vay vốn vượt quá năm lần vốn chủ sở hữu thì phần chi trả này sẽ không được tính vào chi phí được trừ (tỷ lệ 5:1). Với các doanh nghiệp ở lĩnh vực khác, định mức để khoản lãi vay được tính vào chi phí hợp lệ là khoản vay không được vượt quá bốn lần vốn chủ sở hữu. Riêng các lĩnh vực đặc thù như tín dụng, ngân hàng thì tỷ lệ tối đa là không quá 12 lần vốn chủ sở hữu. Đề xuất này được đưa ra trong dự án một luật sửa năm luật với thời điểm áp dụng mong muốn là đầu năm 2019.

Trước đó, vào năm 2013, Bộ Tài chính đã tham mưu để Chính phủ đề xuất Quốc hội thông qua việc đưa ra hai nhóm tỷ lệ (áp dụng đối với tất cả các doanh nghiệp và áp dụng cho các tổ chức tín dụng, ngân hàng). Cụ thể, từ đầu năm 2018, chi phí trả lãi tiền vay vốn tương ứng với khoản vay không được vượt quá năm lần vốn chủ sở hữu, riêng các tổ chức tín dụng, ngân hàng thì tỷ lệ ngày không quá 12 lần vốn chủ sở hữu. Đối với một số ngành, lĩnh vực, doanh nghiệp đã có quy định của pháp luật về tỷ lệ tối thiểu vốn chủ sở hữu trên tổng vốn đầu tư thì thực hiện theo quy định đó.

Gần hơn là năm 2015, Chính phủ tiếp tục trình Quốc hội bổ sung quy định về vốn mỏng, theo đó, từ đầu năm 2016, chi phí trả tiền lãi vay sẽ không được khấu trừ khi tính thuế TNDN nếu vượt quá năm lần vốn chủ sở hữu (đối với lĩnh vực sản xuất); vượt quá bốn lần đối với lĩnh vực còn lại. Các tỷ lệ này sẽ tiếp tục giảm xuống, lần lượt là 4:1 và 3:1 từ đầu năm 2019.

Tuy nhiên, cả hai lần đề xuất này đều không được thông qua.

Những động thái nói trên cho thấy xu hướng khống chế lãi vay trong chi phí được trừ để tính thuế TNDN ngày càng rõ ràng. Theo Ban cải cách, Tổng cục Thuế, việc bổ sung quy định hạn chế chi phí lãi vay đối với các trường hợp có vốn chủ sở hữu mỏng trong cơ cấu vốn hoạt động của doanh nghiệp là cấp thiết trong bối cảnh Chính phủ đã có những cam kết khi tham gia diễn đàn toàn cầu về chống xói mòn cơ sở tính thuế và chuyển dịch lợi nhuận (BEPS). Sự thiếu hụt quy định về vốn mỏng trong chính sách thuế TNDN hiện hành của Việt Nam được cho là đã làm xói mòn đáng kể cơ sở thuế và dẫn đến việc Việt Nam từ bỏ quyền đánh thuế chính đáng của mình...

Vì vậy, theo chuyên gia thuế, dù đề xuất này vẫn tiếp tục vấp phải ý kiến phản đối nhưng các doanh nghiệp cũng cần đặc biệt lưu ý, liên tục cập nhật chính sách cũng như chuẩn bị về chiến lược vốn, có kế hoạch dự phòng để tránh rủi ro.

Có cả ủng hộ lẫn phản đối

Liên quan đến đề xuất siết chi phí lãi vay của doanh nghiệp khi xác định thu nhập chịu thuế (còn gọi là vốn mỏng) mà Bộ Tài chính liên tục đưa ra trong thời gian qua, mới nhất là ở dự thảo một luật sửa năm luật thuế, hiện có hai luồng ý kiến trái chiều.

Tại hội thảo lấy ý kiến về dự thảo luật này tổ chức tại TPHCM cách đây chưa lâu, ông Phan Vũ Hoàng, Phó tổng giám đốc Công ty Deloitte Việt Nam, nêu ý kiến, quy định về vốn mỏng đã khá phổ biến ở các nước phát triển với mục tiêu an toàn và đỡ rủi ro cho doanh nghiệp. Tuy nhiên, với Việt Nam, nếu áp dụng sẽ ảnh hưởng đến doanh nghiệp và môi trường đầu tư. Không những vậy, quy định vốn mỏng đã có trong Nghị định 20/2017 về giao dịch liên kết khi quy định khoản lãi vay vượt 20% của EBITDA sẽ không được trừ vào chi phí. Do vậy, nếu đưa vào Luật thuế Thu nhập doanh nghiệp và áp dụng chung thì sẽ gây chồng chéo và không hỗ trợ quy định đầu tư với những trường hợp có giao dịch liên kết.

Ở chiều ngược lại, một số doanh nghiệp lại bày tỏ sự ủng hộ vì nhiều lý do. Ông Nguyễn Ngọc Tuấn, Phó chủ tịch Hội Xuất nhập khẩu Đồng Nai, Giám đốc Công ty Tư vấn thuế Việt Á, cho rằng có quy định về vốn mỏng sẽ giúp cho việc xác định thu nhập chịu thuế được chính xác và rõ ràng hơn, tránh được tranh cãi, không thống nhất giữa doanh nghiệp và cơ quan thuế. Bởi lẽ lâu nay, dù chưa có quy định về vốn mỏng nhưng cơ quan thuế khi kiểm tra doanh nghiệp nếu thấy số dư tiền mặt trên bảng cân đối sổ sách kế toán lớn đều loại chi phí lãi vay tương ứng với số này ra trong thu nhập chịu thuế.

Ông Nguyễn Văn Được, Giám đốc Công ty Tư vấn thuế Trọng Tín, đồng tình nên có quy định về vốn mỏng vì việc này sẽ giúp ngăn chặn doanh nghiệp có vốn đầu tư nước ngoài (FDI) trốn thuế. Theo ông Được, doanh nghiệp FDI đăng ký vốn mỏng nhưng vào Việt Nam khai thác tài nguyên, sử dụng lao động... nhưng vay rất nhiều tiền từ nước ngoài rồi qua kênh này chuyển giá. Siết chi phí lãi vay là cách để những doanh nghiệp này đẩy vốn lên và cũng để minh bạch hóa nền kinh tế, hạn chế những doanh nghiệp yếu kém về tài chính.

Nguồn: thesaigontimes.vn