Các thương vụ bán vốn tiêu biểu năm 2017

Thị trường vốn Việt Nam đã có một năm thăng hoa, trong đó nhiều thương vụ bán vốn "khủng" gây tiếng vang trên thế giới, góp phần nâng cao vị thế Việt Nam trên thương trường quốc tế.

Theo số liệu của Uỷ ban giám sát tài chính quốc gia, luỹ kế 11 tháng đầu năm 2017, giá trị mua ròng của khối ngoại ước đạt 1 tỷ 770 triệu USD (750 triệu USD trái phiếu, 1 tỷ 20 triệu USD cổ phiếu), tăng gấp 6 lần so với cùng kỳ năm 2016.

Giá trị thị trường danh mục nắm giữ của nhà đầu tư nước ngoài tăng mạnh do tăng mua ròng mạnh các cổ phiếu lớn. Tổng giá trị thị trường danh mục nắm giữ của nhà đầu tư nước ngoài ước đạt 32,5 tỷ USD, tăng xấp xỉ 59% so với cuối năm 2016.

Sang tháng 12, các thương vụ bán vốn lớn trị giá hàng tỷ USD như Sabeco thực hiện thành công đã khiến dòng vốn nước ngoài đổ vào TTCK Việt Nam đạt mốc cao nhất lịch sử.

NDH điểm lại các thương vụ bán vốn kỷ lục trong năm 2017 đã góp phần mang lại thặng dư vốn lớn cho các doanh nghiệp Việt Nam.

1. Chào bán 53,59% vốn Sabeco, thương vụ kỷ lục gần 5 tỷ USD

Đây chắc chắn là thương vụ bán vốn kỷ lục tại Việt Nam từ trước đến nay và đã gây tiếng vang lớn trên thị trường vốn toàn cầu. Ngay từ khi Bộ Công thương công bố bán 53,59% vốn tại Tổng công ty Bia - Rượu - Nước giải khát Sài Gòn (Sabeco), nhiều công ty bia nước ngoài đã cho thấy sự quan tâm, nhưng quyết tâm hơn cả có lẽ là ThaiBev, đại gia Thái Lan đã xâm nhập thị trường bán lẻ và đồ uống của Việt Nam từ rất lâu. Thương vụ này đã tốn không ít giấy mực của giới truyền thông trong nước và quốc tế bởi trước khi đấu giá chỉ có một đại diện duy nhất là Công ty TNHH Vietnam Beverage "đánh tiếng" đăng ký mua 327 triệu cổ phần Sabeco, tương ứng tỷ lệ 51%.

Kết quả chào bán ngày 18/12, một cá nhân trúng giá 320.500 đồng/cp cho khối lượng 20.000 cp và một tổ chức là Vietnam Beverage ôm trọn số cổ phần đấu giá còn lại với giá đấu 320.000 đồng/cp. Từ đó, Nhà nước dự kiến thu về 110.000 tỷ đồng, tương đương 4,8 tỷ USD.

Việc chào bán thành công vốn Nhà nước tại Sabeco đã tạo dựng hình ảnh hấp dẫn hơn cho thị trường vốn Việt Nam nói chung và thị trường chứng khoán nói riêng; điều này cũng tạo nên hiệu ứng tốt cho các cổ phiếu trong danh sách chờ thoái vốn sắp tới.

2. Trước Sabeco, thoái vốn Vinamilk là lớn nhất

Tính lũy kế 11 tháng đầu năm, số tiền Nhà nước thu từ thoái vốn là 25.000 tỷ đồng và thu từ cổ phần hóa 2.215 tỷ đồng. Riêng khoản thoái vốn tại Vinamilk (VNM) đã thu về hơn 20.000 tỷ đồng.

Theo kế hoạch thoái vốn trước đó, SCIC sẽ bán toàn bộ 45% cổ phần Vinamilk. Tuy nhiên, đại diện phần vốn Nhà nước đã quyết định không bán trọn lô 45% mà sẽ chia ra làm nhiều tợt. Trong đợt thoái vốn đầu tiên, SCIC đã bán được 78,38 triệu cổ phiếu VNM với giá 144.000 đồng/cp, tổng số tiền thu về 11.286 tỷ đồng, tương đương gần 500 triệu USD. Sau giao dịch, SCIC còn nắm giữ 570,9 triệu cổ phiếu VNM, tương ứng 39,33%.

Trong đợt đấu giá lần 2, SCIC đã bán thành công trọn lô 3,33% vốn VNM cho quỹ ngoại Platium Victory Pte. Ltd với giá 186.000 đồng/cp, cao hơn giá khởi điểm 24%. Đến ngày 23/11, VSD đã hoàn tất thủ tục chuyển nhượng 48.333.400 cổ phiếu VNM cho Platinum; với giá trúng thầu 186.000 đồng/cổ phiếu, SCIC thu về thêm gần 9.000 tỷ đồng. Cả hai đợt đấu giá đều do CTCP Chứng khoán Sài Gòn SSI là đơn vị tư vấn trong nước.

Sau giao dịch kể trên, giá cổ phiếu VNM tăng liên tục và đạt mức 205.000 đồng/cp, tăng 70,8% so với đầu năm.

3. Thương vụ chào bán cổ phần thứ cấp kỉ lục của Vincom Retail

Một thương vụ cũng gây tiếng vang lớn trên thị trường vốn quốc tế là giao dịch thỏa thuận khủng tại cổ phiếu Vincom Retail (VRE) ngày 07/11. Phiên giao dịch này chứng kiến 415 triệu cp VRE được các tổ chức trao tay nhau với tổng giá trị 16.849 tỷ đồng, khoảng 743 triệu USD; cũng là thương vụ chào bán cổ phần thứ cấp cho các Nhà đầu tư nước ngoài lớn nhất từ trước đến nay do CTCP Chứng khoán Sài Gòn là đơn vị tư vấn trong nước.

Phía bên mua vào, có 9 nhà đầu tư chủ chốt tham gia mua cổ phần là Avanda Investment Management Pte, Dragon Capital, Genesis Investment Management LLP, GIC Pte, HSBC Asset Management (UK), Karst Peak, RWC Asset Advisors (US), Templeton Investments và TT International.

Phía bên bán ra, có 2 tổ chức lớn là Credit Suisse AG báo cáo đã bán đi 65 triệu cp trong tổng số 96 triệu cp (tỷ lệ 5,05%) đang sở hữu; còn WP Investments III B.V thuộc Warburg Pincus cũng bán hơn 195 triệu cp trong tổng số 288 triệu cp (tỷ lệ 15,71%) đang sở hữu.

Thương vụ này được thực hiện thông qua việc chào bán 21,8% cổ phần VRE từ các cổ đông hiện hữu của Công ty dưới hình thức dựng sổ. Đây cũng là lần đầu tiên cổ phiếu thứ cấp của một doanh nghiệp Việt Nam được chào bán theo tiêu chuẩn 144A, là một chuẩn mực chào bán khắt khe cho các nhà đâu tư QIBs ở Mỹ.

4. Bộ Xây dựng bán vốn tại DIG, phiên khớp lệnh kỷ lục 128 triệu cp

Nếu như Vincom Retail có 1 phiên giao dịch thỏa thuận lớn nhất thị trường thì cổ phiếu DIC Corp (DIG) cũng có 1 phiên giao dịch khớp lệnh kỷ lục với 128 triệu cp được chuyển nhượng ngay tại mức giá trần 19.250 đồng/cp. Tổng giá trị của phiên giao dịch này lên đến 2.468 tỷ đồng, chiếm 30% khối lượng giao dịch toàn thị trường.

Khối lượng đột biến này đến từ việc thoái vốn của Bộ Xây dựng tại DIG. Cụ thể, bộ này đã thông báo thoái toàn bộ 118,26 triệu cổ phiếu, tương đương 49,65% vốn của DIG. Với giá bán 19.250 đồng/cp ngày 28/11, Bộ Xây dựng ước thu về 2.472 tỷ đồng, cao hơn 28,33% so với giá kỳ vọng tối thiểu.

Sau khi Bộ Xây dựng thoái vốn, DIG đã đón thêm 3 cổ đông lớn bao gồm nhóm Dragon sở hữu 23,05% vốn, Tae Kwang Vina Industrial đến từ Hàn Quốc nắm 10,21% và CTCP Đầu Tư Phát triển Thiên Tân gom thêm 3 triệu cp, chiếm 6,14% vốn điều lệ.

5. Chào bán cổ phiếu Vietjet

Trước khi thực hiện việc niêm yết lên sàn giao dịch chứng khoán TPHCM, Vietjet (VJC) đã tiến hành chào bán khoảng 48,3 triệu cổ phiếu, tương đương 16,1% cổ phần cho các nhà đầu tư tổ chức và cá nhân.

Theo Reuters, có khoảng 44,8 triệu cổ phiếu được chào bán cho các nhà đầu tư tổ chức với giá 84.600 đồng/cp và 3,5 triệu cổ phiếu chào bán cho nhà đầu tư cá nhân với giá 86.500 đồng/cp. Với mức giá này, số tiền Vietjet thu về khoảng 4.090 tỷ đồng.

Có khoảng 30 tổ chức quốc tế đã tham gia đặt mua cổ phiếu VietJet, trong đó có nhiều quỹ đầu tư lớn như GIC, Morgan Stanley, Mirae Asset, Dragon Capital, VinaCapital...

Sau khi chào sàn, cổ phiếu Viejet đã cất cánh và gần như chưa có điểm dừng, giá cổ phiếu này đã tăng gần 130% kể từ khi chào sàn, đạt mốc 143.000 đồng/cp.CTCK VCBS nhận định thị trường Hàng không vẫn còn nhiều dư địa tăng trưởng dựa vào (1) thu hút khách du lịch quốc tế, (2) tầng lớp trung lưu với nhu cầu du lịch, thăm thân gia tăng nhanh, (3) tăng trưởng hoạt động đầu tư FDI trong khu vực, (4) kế hoạch nâng công suất khai thác các CHK và (5) kế hoạch tăng trưởng đội bay của các hãng hàng không Việt Nam. Do đó nhóm các cổ phiếu hàng không vẫn đang là cổ phiếu ưa thích của nhà đầu tư nước ngoài.

6. Bán đấu giá Viglacera

Sáng ngày 29/5, Tổng công ty Viglacera (UPCoM: VGC ) đã tổ chức phiên đấu giá 120 triệu cổ phần trên Sở giao dịch chứng khoán Hà Nội . Phiên đấu giá thu hút 1.026 nhà đầu tư tổ chức và cá nhân tham gia đấu giá với số lượng đăng ký mua là 314.333.300 cổ phần. Đây cũng là buổi đấu giá ghi nhận số người tham gia kỷ lục trên cả 2 sàn.

Kết quả, toàn bộ 120 triệu cổ phiếu VGC đã được phân phối hết với giá trúng bình quân 16.175 đồng/cổ phiếu. Tổng giá trị cổ phần bán được 1.941 tỷ đồng, cao hơn giá trị kỳ vọng 465 tỷ đồng; trong đó, số lượng cổ phần trúng giá của NĐT nước ngoài gần 110 triệu cổ phần (tương đương 91,65% cổ phần trúng giá).

7. FPT bán vốn tại 2 công ty con

Công ty Cổ phần FPT (HoSE: FPT) mới đây thông báo đã giảm tỷ lệ sở hữu tại CTCP Bán lẻ Kỹ thuật số FPT (FPT Retail) và Công ty TNHH Thương mại FPT (FPT Trading) xuống dưới 50%.

Cụ thể, tỷ lệ sở hữu của FPT tại FPT Retail hiện còn 47% và tại FPT Trading xuống 48%; đồng thời 2 công ty này không còn là công ty con mà trở thành công ty liên kết của FPT kể từ ngày 18/12.

Theo báo cáo trước đó của BVSC, đối tác mua lại phần vốn của FPT tại FPT Trading là Tập đoàn Synnex. Ở thương vụ này, Synnex phải trả cho FPT 932 tỷ đồng. Đối với mảng bán lẻ, FPT cũng bán 30% cổ phần tại FPT Retail cho Vina Capital và Dragon Capital với định giá trên 130 triệu USD, tương ứng 2.951 tỷ đồng.

8. VPBank chào bán riêng lẻ

Sau hơn 1 tháng niêm yết trên HoSE, VPBank (VPB) đã thực hiện phát hành cổ phiếu riêng lẻ cho 3 nhà đầu tư với tổng khối lượng chào bán là 164,7 triệu cp, tương đương với số tiền thu về 6.424 tỷ đồng, qua đó tăng vốn điều lệ từ 14.059 tỷ lên 15.706 tỷ đồng.

Không chỉ phát hành cổ phiếu chào bán riêng lẻ với giá trị “khủng”, nhà băng này cũng tạo nên 1 kỷ lục giao dịch ngay từ phiên chào sàn hôm 17/08. Cụ thể, phiên chào sàn của VPB chứng kiến 58,3 triệu cp được trao tay với tổng giá trị 2.255 tỷ đồng, kỷ lục giao dịch cao nhất thời điểm đó (chưa tính đến phiên giao dịch kỷ lục của VRE và DIG sau này).

9. Thương vụ chào bán cổ phần của HDBank

Năm nay là một năm thuận lợi cho các ngân hàng trong việc huy động vốn. Trong những ngày cuối năm 2017, các quỹ đầu tư và ngân hàng nước ngoài, bao gồm các định chế tài chính lớn trên thị trường chứng khoán Việt Nam như Credit Saison (Nhật Bản), Deutsche Bank AG (Đức), JPMorgan Vietnam Opportunities Fund, CAM Bank (Nhật Bản), Dragon Capital, VinaCapital, Macquarie Bank (Úc), PYN Elite... đã chi 300 triệu USD, tương đương hơn 6.800 tỷ đồng để mua cổ phần HDBank, mỗi nhà đầu tư đợt này không sở hữu quá 3% vốn HDBank.

Sau đợt phát hành này, vốn điều lệ HDBank đạt 9.800 tỷ đồng, thặng dư vốn gần 2.100 tỷ đồng. HDBank cũng đã nộp hồ sơ để niêm yết cổ phiếu trên Sở Giao dịch Chứng khoán TP HCM (HOSE) vào đầu năm 2018.

10. “Bom xịt” Becamex IDC

Thương vụ bán vốn gây thất vọng nhất năm nay có lẽ là sự kiện IPO gần 10.000 tỷ của Becamex IDC.

Mặc dù mang ra đến 311,2 triệu cp, tương đương 23,6% vốn điều lệ nhưng phiên đấu giá của ông trùm Khu công nghiệp này chỉ thu hút 158 nhà đầu tư tham gia đặt mua khối lượng gần 19 triệu cp, tương đương 6,1% tổng lượng chào bán. Như vậy, Becamex chỉ thu về 588 tỷ đồng từ 6% tổng lượng cổ phần chào bán.

Phiên bán đấu giá gần 10.000 tỷ đồng và được xem là phiên IPO có quy mô lớn nhất chỉ sau Vietcombank, nhưng việc định giá, công bố thông tin, định hướng phát triển đã không tạo nên sức hút lớn đối với nhà đầu tư; do vậy viễn cảnh “ế ẩm” là điều không còn quá bất ngờ.

Trong năm 2017 vừa qua, thị trường vốn Việt Nam đã chứng kiến nhiều thương vụ bán vốn “khổng lồ”. Các thương vụ bán vốn lớn tựu chung lại đã tạo dấu ấn đậm nét trên thương trường quốc tế và sẽ là “cú hích” cho những thương vụ “khủng” khác trong năm tới, năm cao điểm về IPO và thoái vốn Nhà nước.

Thiếu Cung

Nguồn: NDH

Bài viết liên quan

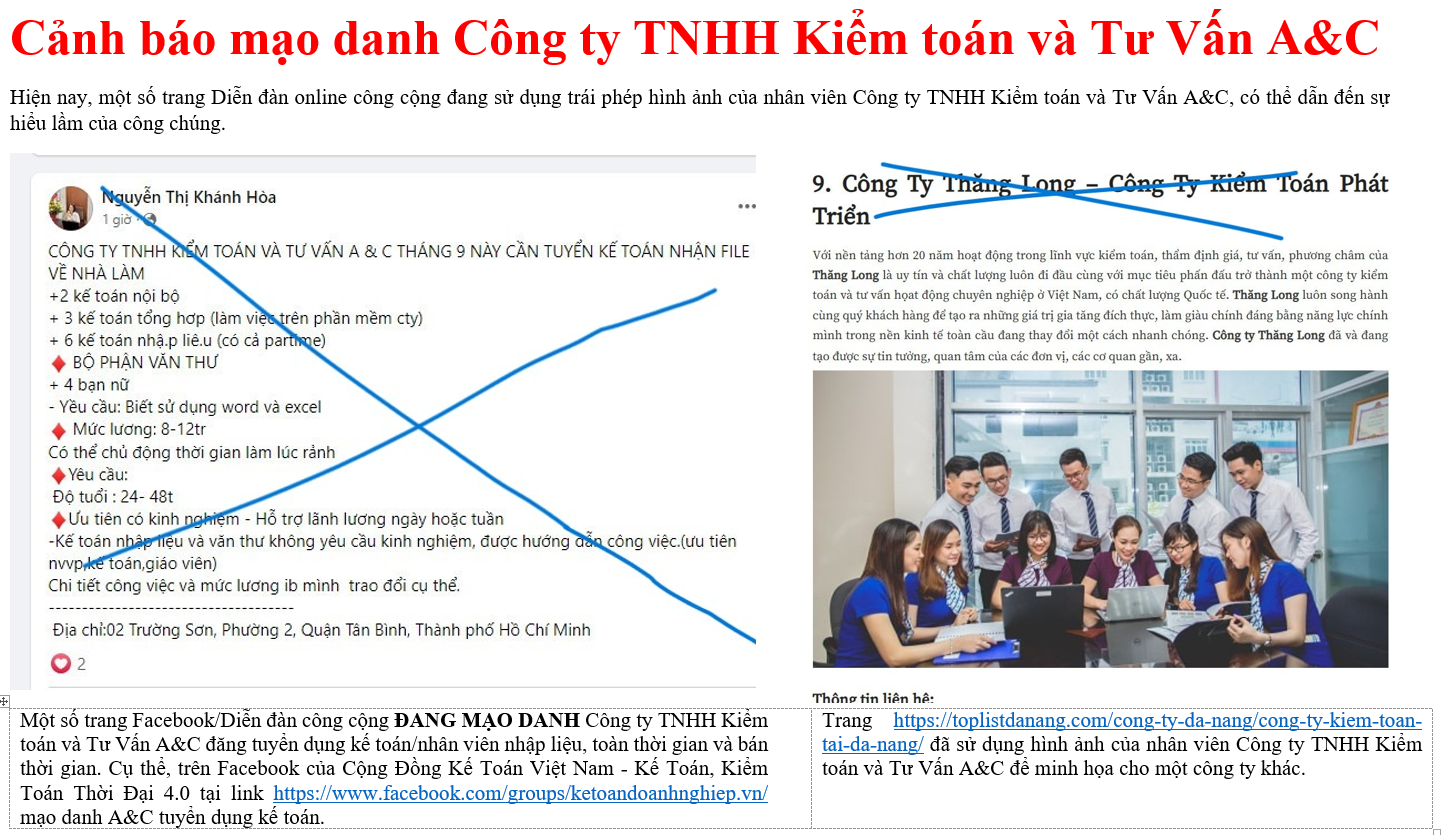

Cảnh báo mạo danh Công ty TNHH Kiểm toán và Tư Vấn A&C

TP Hồ Chí Minh Kêu Gọi Người Dân Hiến Máu Nhân Đạo

[Graphic] 9 nhóm đối tượng ưu tiên và miễn phí tiêm vắc xin COVID-19

Cập nhật thông tin về dịch bệnh COVID-19 tại TPHCM ngày 16/02/2021

Thủ tướng Nguyễn Xuân Phúc: Sớm đưa vaccine ngừa COVID-19 đến người dân trong quý I này

TPHCM trên đường cụ thể hóa giấc mơ Thành phố phía Đông

Giá vàng sẽ đi về đâu sau khi liên tiếp phá vỡ các kỷ lục?

Thị trường ngày 30/7: Giá vàng, dầu và các hàng hoá khác tiếp tục tăng

Những điểm đáng chú ý trong tình hình tài chính của ACB