Dòng vốn toàn cầu đã xoay chuyển

Mặc dù chưa phải quá lo lắng về xu hướng rút vốn của nhà đầu tư nước ngoài, nhưng những diễn biến mới tại Mỹ đang tạo ra nhiều ẩn số cho xu hướng dòng vốn toàn cầu cũng như tại Việt Nam trong thời gian tới.

Đang có một mối liên hệ nhất định giữa xu hướng dòng vốn trên toàn cầu với xu hướng mua/bán ròng của nhà đầu tư nước ngoài tại Việt Nam - Ảnh minh họa.

Cuối tuần trước, Công ty Chứng khoán Sài Gòn (SSI) công bố bản báo cáo cập nhật về dòng vốn toàn cầu tháng 2/2018 với nhiều thông tin đáng chú ý liên quan đến thông tin dòng vốn đồng loạt quay trở lại Mỹ, Tây Âu và các thị trường mới nổi vào tuần cuối tháng 2.

Thế giới đã tăng mức độ chấp nhận rủi ro

Sau 3 tuần rút đi, các quỹ đầu tư cổ phiếu tại Mỹ đã có nhận thêm 8,6 tỷ USD trong tuần cuối tháng 2. Các thị trường phát triển và nhóm thị trường mới nổi còn lại tất cả đều nhận thêm những khoản tiền.

Ngược lại, nhóm quỹ đầu tư Money Market Fund bị rút mất một khoản không nhỏ, dấu hiệu cho thấy giới đầu tư đã tăng mức độ chấp nhận rủi ro.

Do ảnh hưởng của cuộc bầu cử tại Italia, dòng vốn chảy vào Tây Âu giảm xuống còn ( 1,39 tỷ USD), mức thấp nhất 3 tuần.

Toàn bộ các quốc gia thuộc khối Eurozone như: Đức, Pháp, Hà Lan đều có dấu hiệu outflow (tiền rút ra) vào tuần cuối tháng 2 trong khi các nước ngoài Eurozone như UK, Thụy Sỹ, Thụy Điển lại có inflow (tiền vào).

4 nhóm quỹ chính của thị trường mới nổi (Emerging Market - EM) là: GEM, EM châu Á, Đông Âu và châu Mỹ Latin cùng có inflow. Inflow vào thị trường mới nổi châu Á tăng lên mức cao nhất 4 tuần, dẫn dắt bởi dòng vốn tại Trung Quốc và nhóm các quỹ đầu tư khu vực (regional funds). Nhóm quỹ đầu tư khu vực thị trường mới nổi châu Á có inflow 0,8 tỷ USD, mức cao nhất 5 tuần.

Tính từ đầu năm 2018 đến nay, Mỹ là nước duy nhất bị rút vốn, chủ yếu do tuần sụt giảm mạnh đầu tháng 2.

Nhóm quỹ GEM (nhóm quỹ thị trường mới nổi toàn cầu - Global emarging market) có inflow lớn nhất, 23,7 tỷ USD. Cùng kỳ 2017, GEM có inflow 9 tỷ USD và nhóm quỹ thị trường mới nổi châu Á bị outflow -4,1 tỷ USD.

"Thị trường chứng khoán toàn cầu dường như đang cho thấy một tâm trạng khác", báo cáo của SSI nhận định. Sự thay đổi này thể hiện qua hàng loạt các diễn biến trên thị trường.

Thị trường tài chính toàn cầu, bao gồm cả cổ phiếu và trái phiếu đa phần giảm điểm trong tháng 2. S&P500, Nikkei225, DAX giảm lần lượt -3,6%, -8,9% và -8,3%. Chỉ số đại diện cho toàn bộ các thị trường mới nổi, MSCI EM Index giảm -6,25%.

Lợi tức trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng từ 2,705% lên 2,871% (giá trái phiếu giảm khi lợi tức trái phiếu tăng). Phản ứng tiêu cực của thị trường tài chính trong quãng thời gian cuối tháng 2 được gắn với nguyên nhân chính là Fed sẽ nâng lãi suất nhiều hơn so với dự kiến.

Xác suất Fed nâng lãi suất 2 lần trong năm 2018 giảm nhanh, thế vào đó là xác suất nâng 3 và đặc biệt là 4 lần. Vào ngày 9/2/2018, xác suất dự báo Fed nâng lãi suất 4 lần là 12,6%, vào đầu tháng 3, tỷ lệ này đã tăng lên 24%.

Fed nâng lãi suất và dòng vốn ở mới nổi

Đến thời điểm hiện tại Fed đã nâng lãi suất 5 lần, trong đó 2 năm 2015 và 2016 mỗi năm tăng 1 lần vào tháng 12, còn vào năm 2017, Fed nâng lãi suất 3 lần vào tháng 3, 6 và 12.

Trước mỗi lần Fed nâng lãi suất, phản ứng của dòng vốn lại rất khác nhau. Năm 2015 dòng vốn thể hiện xu hướng thường thấy đó là rút khỏi các thị trường mới nổi để chuyển về các thị trường phát triển, đặc biệt là Mỹ.

Giới đầu tư càng ngày càng hoài nghi về khả năng thực thi các chính sách của ông Donald Trump.

Cùng với đó các dấu hiệu kinh tế hồi phục không chỉ ở Mỹ mà trên phạm vi toàn cầu đã khiến dòng vốn nhanh chóng quay trở lại các kênh đầu tư mạo hiểm, bao gồm cổ phiếu và thị trường mới nổi.

Kể từ tháng 1/2017, các quỹ đầu tư cổ phiếu thị trường mới nổi cùng nhận được dòng vốn mạnh và xu hướng này tiếp diễn sang năm 2018.

Câu chuyện Việt Nam

Hiện tại có 4 quỹ ETF đầu tư chuyên biệt vào Việt Nam với phần lớn vốn của các quỹ đến từ các nhà đầu tư nước ngoài. Inflow vào 4 quỹ ETF này tăng rất nhanh trong tháng 1/2018 và chững lại từ tháng 2.

So với mức đỉnh ngày 7/2/2018, lượng vốn bị rút ra là 383 tỷ, bằng 7% tổng lượng vốn đổ vào từ đầu năm tính cho đến ngày 7/2.

Giá trị của 4 ETF là không lớn nếu so sánh với tổng giá trị đầu tư của nhà đầu tư nước ngoài tại Việt Nam.

Tuy nhiên có một sự tương đồng giữa dòng vốn ở 4 ETF với xu hướng dòng vốn tại các thị trường mới nổi và việc bán ròng của nhà đầu tư nước ngoài tăng lên ở Việt Nam trong tháng 2.

Vì lẽ này, có một mối liên hệ nhất định giữa xu hướng dòng vốn trên toàn cầu với xu hướng mua/bán ròng của nhà đầu tư nước ngoài trên thị trường chứng khoán Việt Nam.

Với xu hướng dòng vốn trên toàn cầu chưa xoay chuyển theo hướng bất lợi cho thị trường mới nổi, theo SSI, hiện tại chưa quá lo ngại về dòng vốn nước ngoài rút khỏi Việt nam.

Tuy vậy, 2 sự kiện quốc tế cần phải tiếp tục theo dõi để có thể dự báo được xu hướng dòng vốn trong tương lai.

Thứ nhất, nguy cơ chiến tranh thương mại do ông Donald Trump khởi xướng. Cuộc chiến thương mại sẽ ảnh hưởng đến các nước xuất khẩu nhiều vào Mỹ, trong đó có Việt Nam.

Từ đây sẽ có nhiều hệ quả như cán cân thương mại, tỷ giá, từ đó ảnh hưởng đến tăng trưởng và tâm lý của nhà đầu tư nước ngoài.

Thứ hai, khả năng Fed nâng lãi suất do lạm phát. Bên cạnh yếu tố lạm phát đến từ chiến tranh thương mại, lạm phát còn đến từ nhiều nguyên nhân khác, bao gồm việc tăng lương.

Nếu khả năng Fed nâng lãi suất 4 lần trong năm 2018 tăng, chiến lược phân bổ tài sản và xu hướng dòng vốn trên toàn cầu rất có thể sẽ thay đổi.

Hoài Vũ

Nguồn: VnEconomy

Bài viết liên quan

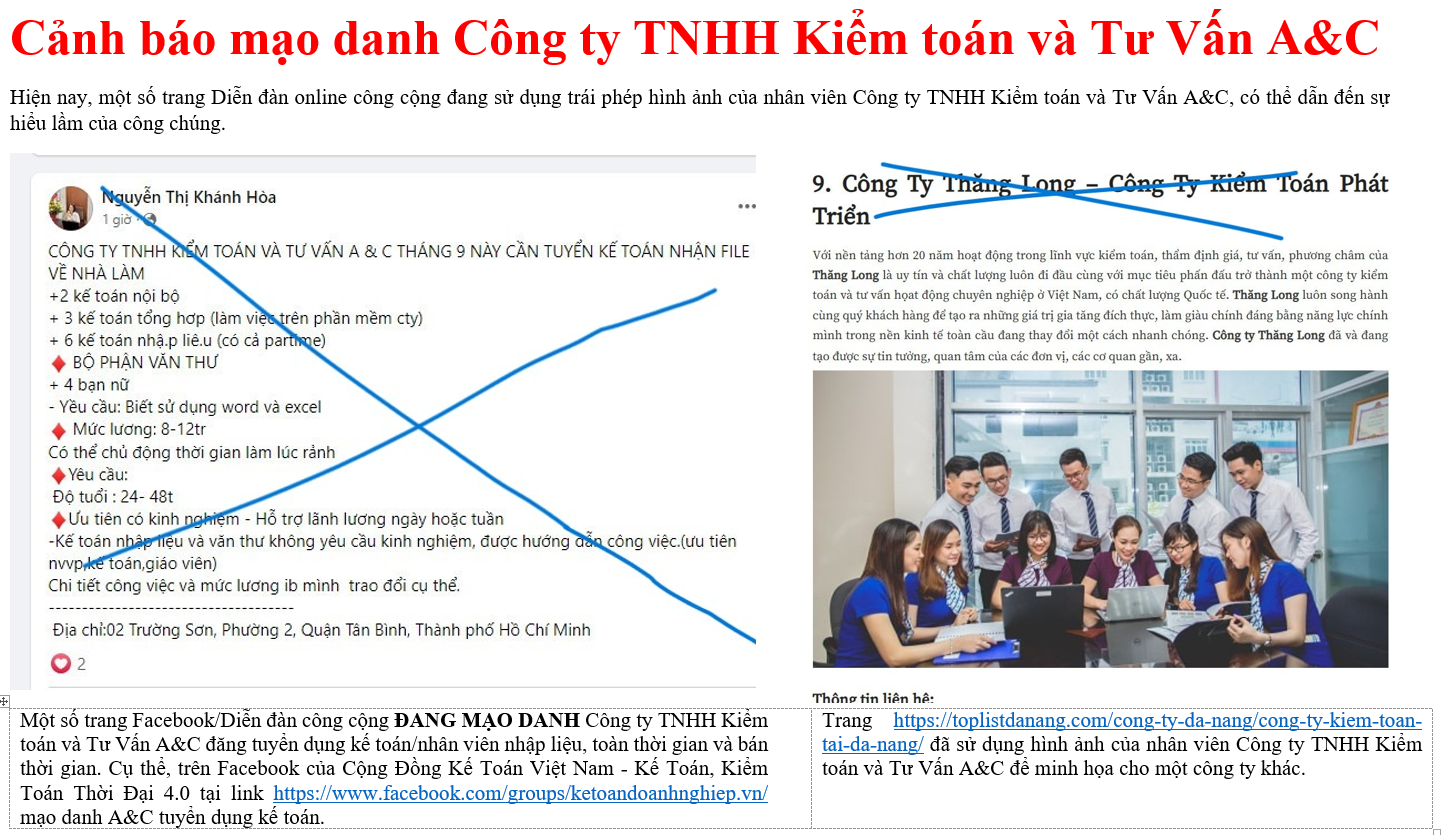

Cảnh báo mạo danh Công ty TNHH Kiểm toán và Tư Vấn A&C

TP Hồ Chí Minh Kêu Gọi Người Dân Hiến Máu Nhân Đạo

[Graphic] 9 nhóm đối tượng ưu tiên và miễn phí tiêm vắc xin COVID-19

Cập nhật thông tin về dịch bệnh COVID-19 tại TPHCM ngày 16/02/2021

Thủ tướng Nguyễn Xuân Phúc: Sớm đưa vaccine ngừa COVID-19 đến người dân trong quý I này

TPHCM trên đường cụ thể hóa giấc mơ Thành phố phía Đông

Giá vàng sẽ đi về đâu sau khi liên tiếp phá vỡ các kỷ lục?

Thị trường ngày 30/7: Giá vàng, dầu và các hàng hoá khác tiếp tục tăng

Những điểm đáng chú ý trong tình hình tài chính của ACB