Chủ động ứng phó

Quốc Minh

(TBKTSG) - Tỷ giá có lẽ đang là ẩn số lớn nhất hiện nay trên thị trường tài chính Việt Nam nói riêng và toàn cầu nói chung. Cuộc chiến thương mại giữa Mỹ và Trung Quốc đang gây ra nhiều tác động tiêu cực cho nền kinh tế toàn cầu do sự biến động khó lường của đồng đô la Mỹ (USD) và nhân dân tệ của Trung Quốc (CNY). Tiền đồng của Việt Nam (VND) cũng không nằm ngoài sự biến động chung này.

Diễn biến của tiền đồng hiện nay đang phụ thuộc rất nhiều vào biến động của đồng nhân dân tệ trên thị trường quốc tế. Ảnh: THÀNH HOA

Diễn biến của năm 2015 đang có xu hướng lặp lại?

Theo đó, tỷ giá giữa đô la Mỹ và tiền đồng liên tục tăng mạnh trong các phiên giao dịch gần đây. Trong tuần từ 13 đến 20-7-2018, Ngân hàng Nhà nước (NHNN) đã phải bán ra khoảng 2,1 tỉ đô la Mỹ để can thiệp vào thị trường ngoại hối. Và theo thông tin không chính thức, trong phiên giao dịch ngày 3-8-2018, một số ngân hàng đã tiếp tục nộp đơn lên NHNN để đăng ký mua ngoại tệ. Rõ ràng diễn biến của tiền đồng hiện nay đang phụ thuộc rất nhiều vào biến động của đồng nhân dân tệ trên thị trường quốc tế. Mặc dù chưa có nghiên cứu nào chỉ ra được mức độ của mối liên hệ giữa nhân dân tệ và tiền đồng, nhưng sự liên hệ chặt chẽ về thương mại được xem là nguyên nhân chính. Theo đó, tổng kim ngạch xuất nhập khẩu hai chiều giữa Việt Nam và Trung Quốc trong năm 2017 lên tới 94 tỉ đô la Mỹ, trong đó Việt Nam nhập khẩu khoảng 59 tỉ đô la Mỹ và xuất khẩu khoảng 35 tỉ đô la Mỹ.

Diễn biến trên thị trường ngoại hối hiện nay cho thấy dường như kịch bản của năm 2015 đang có xu hướng lặp lại mà nguyên nhân đều xuất phát từ nước Mỹ. Năm 2015, trong khi nhân dân tệ mất giá 4,1% thì tiền đồng cũng giảm giá tới 5% so với đô la Mỹ. Tính đến ngày 6-8-2018, tiền đồng đang mất giá 2,2% so với đô la Mỹ, thấp hơn con số 4,6% của nhân dân tệ.

Những hệ lụy cho kinh tế Việt Nam

Lý thuyết về kinh tế học đã chỉ ra rằng một sự mất giá nhẹ của đồng nội tệ so với các đồng tiền khác sẽ có tác động tích cực tới nền kinh tế. Theo đó, các doanh nghiệp trong nước sẽ đẩy mạnh hoạt động xuất khẩu hàng hóa và dịch vụ nhờ lợi thế về tỷ giá. Tuy nhiên, nếu đồng nội tệ giảm giá quá mạnh thì lại gây ra nhiều hệ lụy cho nền kinh tế trong tương lai.

Trước tiên, việc tiền đồng đang mất giá mạnh so với đô la Mỹ trong thời gian gần đây đã và đang tác động tiêu cực lên thị trường tài chính trong nước. Theo đó, lãi suất trên thị trường liên ngân hàng cũng đang có xu hướng tăng mạnh theo tỷ giá. Nguyên nhân là do các ngân hàng đã phải mua vào ngoại tệ từ NHNN. Bên cạnh đó, NHNN cũng đã chủ động tăng lãi suất tín phiếu để hút bớt tiền đồng khỏi hệ thống nhằm tránh tình trạng các ngân hàng có thể đầu cơ trên thị trường ngoại hối. Thanh khoản tiền đồng của các ngân hàng trở nên căng thẳng hơn đã buộc một số ngân hàng phải bán ra trái phiếu chính phủ (TPCP) khiến cho lợi suất đã bất ngờ bật tăng mạnh khoảng 30 điểm trong phiên giao dịch ngày 3-8-2018 vừa qua.

Thứ hai, ở góc độ vi mô thì việc tỷ giá tăng liên tục trong các phiên giao dịch gần đây sẽ tạo ra kỳ vọng lên toàn bộ nền kinh tế. Theo đó, doanh nghiệp và người dân sẽ có xu hướng tích trữ đô la Mỹ hơn là tiền đồng. Tình trạng đô la hóa nền kinh tế, vốn đã giảm đáng kể trong các năm gần đây, có thể sẽ có xu hướng tăng nhanh trở lại. Nếu điều đó lặp lại thì sẽ rất khó và cần nhiều thời gian để lấy lại được niềm tin của nền kinh tế vào tiền đồng. Diễn biến hiện nay cho thấy nhân dân tệ đang mất giá hơn 2 lần so với tiền đồng. Nếu diễn biến này tiếp tục kéo dài trong thời gian tới thì các doanh nghiệp của Việt Nam sẽ chủ động đẩy mạnh nhập khẩu hàng hóa từ Trung Quốc. Điều này sẽ khiến cho cán cân thương mại của Việt Nam có thể sẽ chuyển từ trạng thái thặng dư hiện nay sang thâm hụt trong các tháng còn lại của năm 2018.

Cuối cùng, việc tỷ giá tăng nhanh và mạnh sẽ ảnh hưởng đến khả năng trả nợ và nợ công của Việt Nam trong tương lai.

Cần chủ động ứng phó

Cho tới gần đây, diễn biến hiện nay của tiền đồng, mất giá hơn 2% so với cuối năm 2017, là kịch bản nằm ngoài mọi dự báo, bởi tất cả dường như vẫn còn đang hân hoan với thành quả NHNN mua được 13 tỉ đô la Mỹ trong năm 2017 và khoảng 11 tỉ đô la Mỹ chỉ trong sáu tháng đầu của năm 2018. Diễn biến tiếp theo của tiền đồng có lẽ sẽ phải trông chờ cả vào chính sách điều hành của NHNN. Tiếp tục bán ra ngoại tệ khi thị trường có nhu cầu và kéo mặt bằng lãi suất trên thị trường liên ngân hàng lên nhằm tăng chi phí nắm giữ ngoại tệ có lẽ là giải pháp được cơ quan này tiếp tục sử dụng. Kịch bản mà nhiều người mong muốn hiện nay là Mỹ và Trung Quốc sẽ ngồi lại để đàm phán về vấn đề thương mại, tỷ giá giữa đô la Mỹ và tiền đồng sẽ tăng từ 2-3% trong năm 2018.

Tuy nhiên, trong khi chưa biết kịch bản đó có xảy ra hay không thì có lẽ tất cả cần phải có một kịch bản riêng cho mình vào thời điểm hiện nay. Các doanh nghiệp, đặc biệt là các doanh nghiệp hoạt động trong lĩnh vực xuất nhập khẩu cần sử dụng các công cụ phòng vệ rủi ro (hedging) để tối ưu hóa chi phí sản xuất kinh doanh. Còn đối với các ngân hàng thương mại, việc đầu cơ vào đô la Mỹ vào thời điểm hiện nay rủi ro cũng không ít khi mà chi phí, lãi suất liên ngân hàng... đã tăng không ngừng và có thời điểm gần chạm với mức lãi suất 4,75%/năm trên thị trường mở (OMO).

Nguồn: www.thesaigontimes.vn

Bài viết liên quan

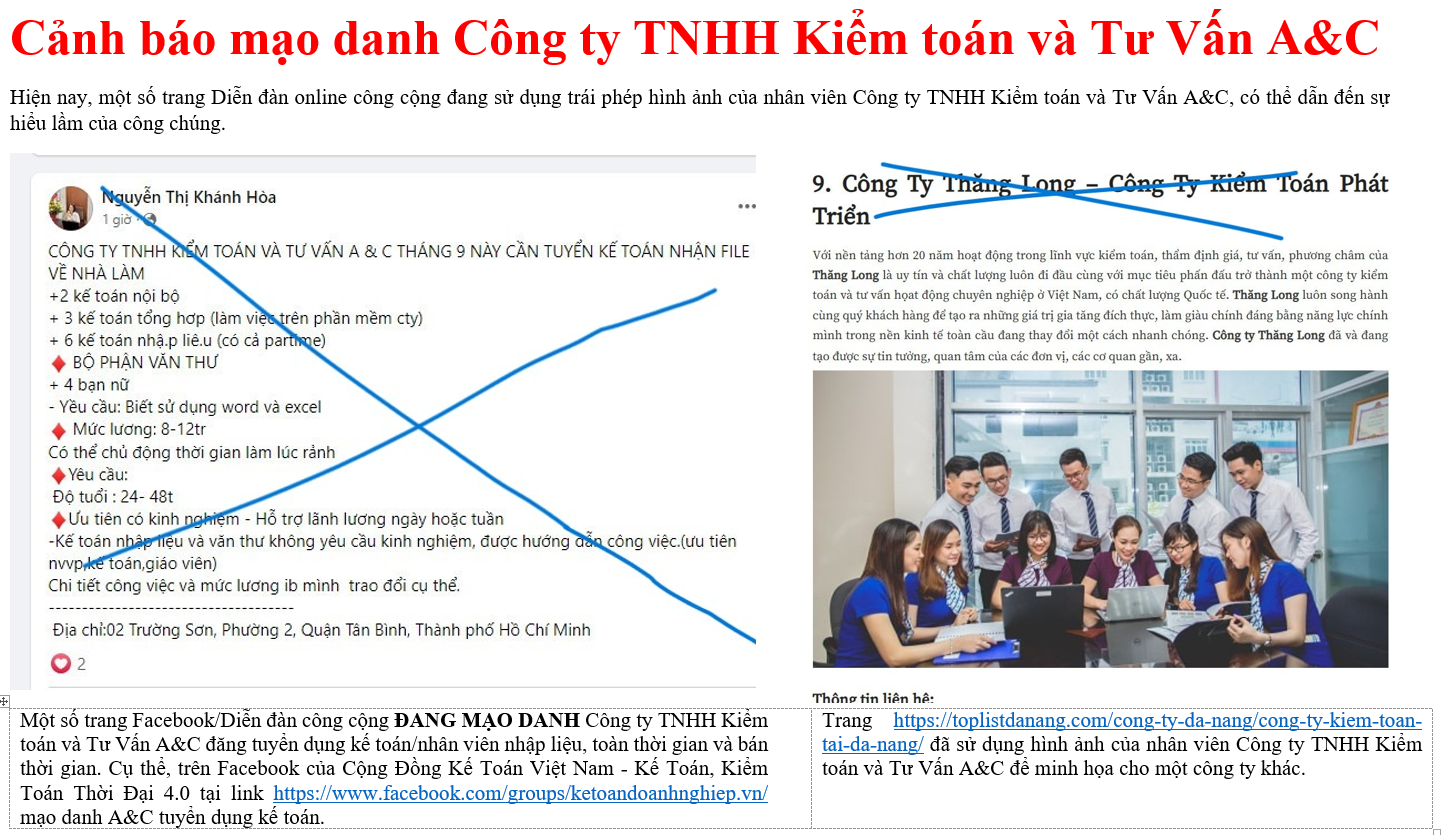

Cảnh báo mạo danh Công ty TNHH Kiểm toán và Tư Vấn A&C

TP Hồ Chí Minh Kêu Gọi Người Dân Hiến Máu Nhân Đạo

[Graphic] 9 nhóm đối tượng ưu tiên và miễn phí tiêm vắc xin COVID-19

Cập nhật thông tin về dịch bệnh COVID-19 tại TPHCM ngày 16/02/2021

Thủ tướng Nguyễn Xuân Phúc: Sớm đưa vaccine ngừa COVID-19 đến người dân trong quý I này

TPHCM trên đường cụ thể hóa giấc mơ Thành phố phía Đông

Giá vàng sẽ đi về đâu sau khi liên tiếp phá vỡ các kỷ lục?

Thị trường ngày 30/7: Giá vàng, dầu và các hàng hoá khác tiếp tục tăng

Những điểm đáng chú ý trong tình hình tài chính của ACB