Quỹ ngoại đổ hàng tỷ đô la vào Việt Nam năm 2017

Việt Nam chứng kiến nhiều thương vụ rót vốn và thoái vốn của các quỹ đầu tư doanh nghiệp tư nhân (Private Equity hay PE). Chỉ trong 8 tháng đầu năm 2017, hoạt động đầu tư PE vượt qua cả về số lượng và giá trị so với năm 2016. Các nhà đầu tư nước ngoài rót vốn nhiều hơn vào bất động sản, bán lẻ và dịch vụ tài chính.

Năm nay cũng đánh dấu sự gia nhập thị trường của nhiều quỹ đầu tư doanh nghiệp tư nhân quốc tế, bao gồm quỹ đầu tư EQT - thâu tóm trung tâm tiếng Anh ILA và nhà đầu tư Hồng Kông Blue HK – rót vốn cho start-up rạp phim giá rẻ Beta Media. Ngoài ra, các nhà đầu tư vốn tư nhân cũng thành lập công ty Maestro Equity Partners Việt Nam.

Trong tương lai, Việt Nam có nhiều cơ hội dành cho hoạt động đầu tư PE với nền kinh tế tăng trưởng nhanh, dân số trẻ và một thế hệ doanh nhân mới. Cổ phần hóa cũng đem lại nhiều cơ hội hứa hẹn cho nhà đầu tư, với các công ty lớn như Vinamilk hay Sabeco. Một số công ty con chủ lực của “ông lớn” ngành xăng dầu Petro Việt Nam cho biết các quỹ đầu tư nước ngoài đang kiên nhẫn chờ đợi những đợt IPO sắp tới.

2017 là một năm sôi động với nhiều thương vụ thú vị. Dưới đây là một số sự kiện nổi bật.

KKR đầu tư 250 triệu USD vào Masan

Tháng 03/2017, quỹ đầu tư KKR rót thêm 250 triệu USD vào Tập đoàn Masan và Công ty Masan Nutri - Science sản xuất thức ăn chăn nuôi. Đây là khoản đầu tư lớn thứ hai mà quỹ đầu tư doanh nghiệp tư nhân đổ vào một công ty trong nước.

Thương vụ này là lần thứ ba KKR đầu tư vào Tập đoàn Masan, danh mục đầu tư duy nhất của KKR tại Việt Nam. Từ năm 2011 đến 2013, quỹ này đã rót 359 triệu USD vào Masan Consumer (một công ty con của Tập đoàn Masan, chuyên sản xuất nước mắm), trước khi thoái vốn hoàn toàn vào đầu năm 2016.

KKR hiện là cổ đông lớn thứ hai, nắm giữ 4,8% cổ phần của Masan, xếp sau quỹ GIC Singapore với 5% cổ phần. Đồng thời, KKR cũng sở hữu 7,5% cổ phần trong Masan Nutri - Science. Masan Nutri – Science lại chiếm tới 25% cổ phần của Vissan - doanh nghiệp Nhà nước chuyên sản xuất thịt và các sản phẩm từ thịt.

KKR cũng chi thêm 100 triệu USD để mua lại cổ phần của Masan từ cổ đông hiện hữu PENM Partners.

Thương vụ niêm yết trị giá 740 triệu USD của Vincom Retail

Vincom Retail, công ty phát triển và và vận hành hệ thống trung tâm thương mại của Vingroup, thu hút sự quan tâm của dư luận khi giao dịch 740 triệu USD ngay sau khi niêm yết. Đây là thương vụ giao dịch cổ phiếu lớn nhất được thực hiện bởi một công ty trong nước.

Các nhà đầu tư chủ chốt là Avanda Investment Management Pte, Dragon Capital, Genesis Investment Management LLP, GIC Pte, HSBC Asset Management (UK), Karst Peak, RWC Asset Advisors (US), Templeton Investments và TT International.

Warburg Pincus và Credit Suisse chuyển toàn bộ cổ phiếu ưu đãi thành cổ phiếu phổ thông, như vậy hai công ty này nắm giữ khoảng 20,22% cổ phần của Vincom Retail. Vincom Retail là công ty đầu tiên mà Warburg Pincus đầu tư vào Việt Nam với tổng số tiền 300 triệu USD vào năm 2013 và 2015.

Vincom Retail lên sàn niêm yết ngay lập tức lọt vào top 10 công ty có giá trị vốn hóa lớn nhất thị trường (giá trị vốn hóa hiện nay đạt 3,87 tỷ USD).

Caldera Pacific và Samsung Securities mua cổ phần của Dragon Capital

Theo thông tin của truyền thông Hàn Quốc, vào tháng 9/2017, Caldera Pacific của Hồng Kông và Samsung Securities mua 40% cổ phần của Dragon Capital - quỹ đầu tư có trụ sở tại thành phố Hồ Chí Minh. Dragon Capital quản lý hơn 2,3 tỷ USD tài sản tại Việt Nam. Mặc dù giá trị của khoản đầu tư không được hé lộ, vụ thâu tóm được xem là một trong những sự kiện quan trọng trong môi trường đầu tư của Việt Nam.

Samsung Securities mua 10% cổ phần theo hình thức hợp tác với Caldera Pacific. Tính đến cuối năm 2016, hai nhà sáng lập Dragon Capital là Dominic Scriven và John Shrimpton, nắm giữ 70,5% cổ phần của công ty.

Trang web của Dragon Capital giới thiệu Raphael Gaglio - đồng sáng lập và quản lý của Caldera Pacific là Giám đốc không điều hành (thành viên Hội đồng quản trị). Đồng thời, nhà đầu tư Hồng Kông cũng thêm Dragon Capital vào danh mục đầu tư trên website của mình.

Các thương vụ đầu tư và thoái vốn của VinaCapital và Mekong Capital.

Hai quỹ đầu tư lớn của Việt Nam là VinaCapital và Mekong Capital cơ cấu lại danh mục năm 2017 của mình bằng cách thực hiện một loạt thương vụ đầu tư và thoái vốn.

Quỹ Vietnam Opportunity Fund của VinaCapital rót vốn vào Ngân hàng thương mại cổ phần Phương Đông, FPT Retail và Tasco. Mỗi khoản đầu tư trị giá 11 triệu USD. Quỹ này cũng tham gia vào đợt phát hành riêng lẻ của công ty cổ phần xây dựng Coteccons và Tổng công ty sản xuất vật liệu xây dựng Viglacera.

Ngoài ra, đối tác này rút khỏi Southeast Asia Telecommunications Holdings (SEATH), công ty cuối cùng trong quỹ đầu tư Cơ sở hạ tầng của VinaCapital tại Việt Nam. Quỹ đầu tư VinaLand của VinaCapital cũng thoái vốn một số dự án bất động sản.

Mekong Capital là quỹ đầu tư vốn tư nhân đầu tiên ở Việt Nam. Quỹ Vietnam Azalea Fund của Mekong Capital bán công ty dược phẩm Traphaco – khoản đầu tư cuối cùng của quỹ và thu về 64,5 triệu USD. Quỹ này cũng thoái vốn khỏi Tập đoàn Lộc Trời bằng cách bán cổ phần cho Kingsmead Việt Nam và Indochina Growth Fund, bán cổ phần Trường quốc tế Việt – Úc cho TPG.

Trong năm nay, công ty này tuyên bố đầu tư vào Chuỗi cửa hàng cầm đồ F88, Công ty vàng bạc đá quý Bến Thành, công ty logistics Nhật Tín, ABA Cooltrans và Trung tâm tiếng Anh Yola.

CapitaLand ra mắt quỹ đầu tư đầu tiên trị giá 300 triệu USD ở Việt Nam

Quỹ đầu tư thương mại của CapitaLand (CapitaLand Vietnam Commercial Fund I - CVCFI) khởi động vào tháng 08/2017 với giá trị gần 300 triệu USD. Việc ra mắt CVCFI giúp CapitaLand tiến gần mục tiêu tăng tổng tài sản quản lý (AUM) lên 10 tỉ đô la Singapore (khoảng 7,34 tỉ đô la Mỹ) vào năm 2020. Tính đến cuối tháng 09/2017, tổng giá trị tài sản gộp (gross assets) mà nhà đầu tư này quản lý tại Việt Nam lên đến 2 tỉ USD.

Capita land nắm giữ 40% cổ phần của quỹ CVCFI trong khi các nhà đầu tư tổ chức khác nắm phần còn lại. CVCFI sẽ tập trung vào các dự án bất động sản thương mại hạng A.

Việt Nam là thị trường lớn thứ ba của CapitaLand ở Đông Nam Á. Thị trường Việt Nam tăng trưởng trở lại trong năm nay và được kì vọng sẽ tiếp tục tăng trưởng trong năm 2018, nhờ nhu cầu nhà ở ngày càng gia tăng. Vào tháng 11, CapitaLand mua lại dự án 1,45ha tại Quận 4 TP.HCM, nâng số lượng dự án nhà ở của CapitaLand tại Việt Nam lên con số 11. Công ty này cũng sở hữu 21 khu dịch vụ và một văn phòng hạng A trên 6 thành phố của Việt Nam.

Lan Anh

Nguồn: Trí thức trẻ/Dealstreet Asia

Bài viết liên quan

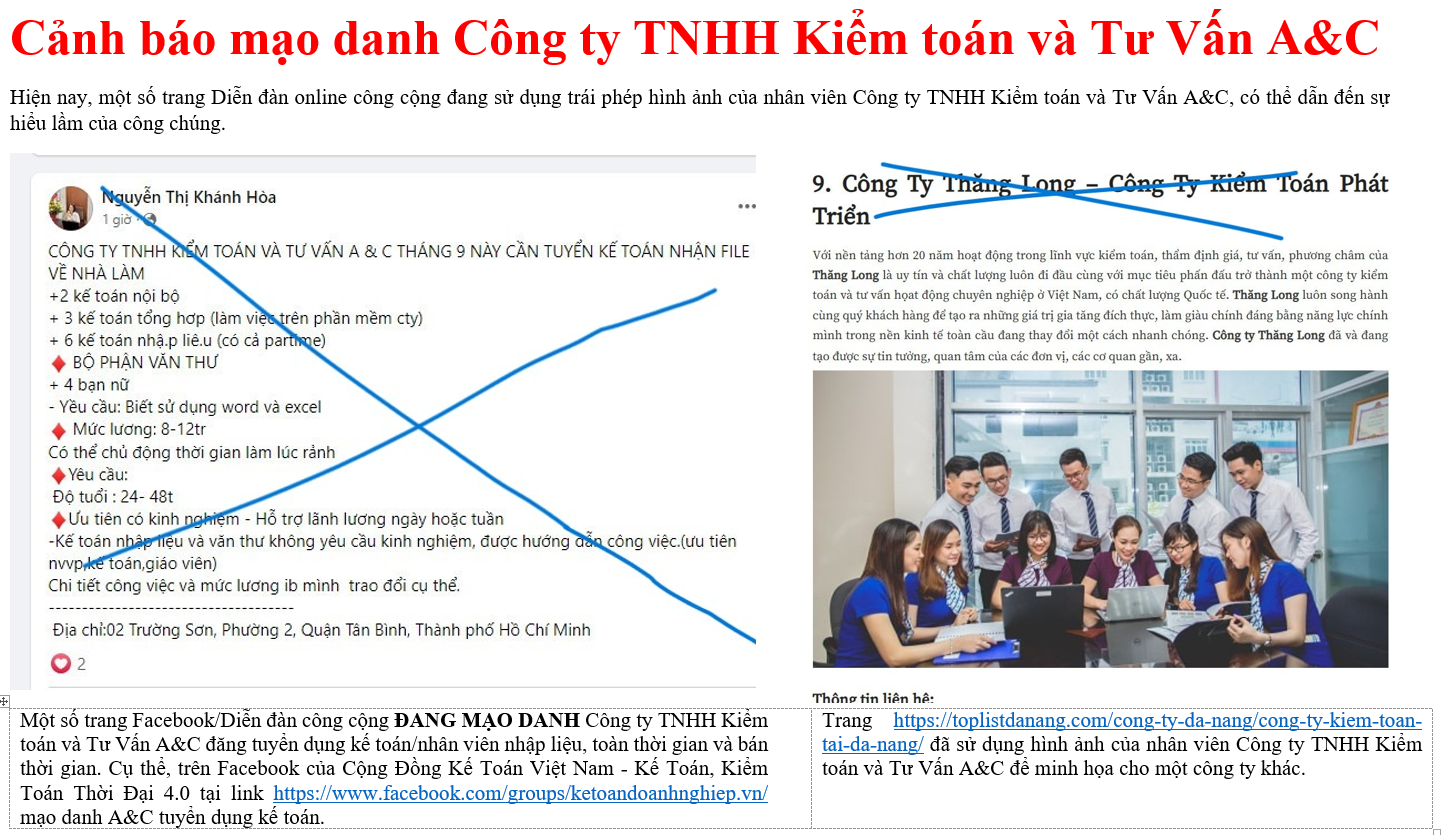

Cảnh báo mạo danh Công ty TNHH Kiểm toán và Tư Vấn A&C

TP Hồ Chí Minh Kêu Gọi Người Dân Hiến Máu Nhân Đạo

[Graphic] 9 nhóm đối tượng ưu tiên và miễn phí tiêm vắc xin COVID-19

Cập nhật thông tin về dịch bệnh COVID-19 tại TPHCM ngày 16/02/2021

Thủ tướng Nguyễn Xuân Phúc: Sớm đưa vaccine ngừa COVID-19 đến người dân trong quý I này

TPHCM trên đường cụ thể hóa giấc mơ Thành phố phía Đông

Giá vàng sẽ đi về đâu sau khi liên tiếp phá vỡ các kỷ lục?

Thị trường ngày 30/7: Giá vàng, dầu và các hàng hoá khác tiếp tục tăng

Những điểm đáng chú ý trong tình hình tài chính của ACB